第一章 混凝土价格行情及利润回顾

1.1 2022年9月混凝土市场行情分析

据百年建筑网统计,截至2022年9月底,百年建筑网C30非泵混凝土均价为412元/方,环比下跌0.70%。全国混凝土价格偏弱运行,9月国内华东原本高温消退后需求回升较好,但台风“梅花”的到来伴随降雨天气制约房地产、产业园等项目进度。西南四川、重庆等地出现传统的“华西秋雨”天气,雨水反复,华南地区施工条件尚佳,高温逐渐消退。华中、华北地区原材价格有所推涨,加之部分地区疫情反复,工地整体施工进度提升受限。东北和西北部分地区受疫情影响,多数工地暂停施工,加之东北大部分地区10月底就结束施工期,形势不容乐观。混凝土市场需求整体呈现“旺季不旺”的局面。现水泥、砂石、矿渣粉价格均呈现震荡运行态势,部分地区混凝土生产成本有所提高,混凝土企业涨价心态渐浓,但具体落实情况仍有待市场反馈。据百年建筑调研统计,随着各地保交楼政策的出台、限购门槛放宽、公积金贷款额度提升等利好消息继续传出,房建需求开始止住减势,有望回暖。即将迈入第四季度,混凝土企业反馈资金回笼情况依旧不够理想,供需双方积极性不高,企业间价格战激烈。目前多地混凝土企业生产成本虽有所提升,但市场需求短期内难以量起,预计后续全国混凝土行情或将呈现稳中偏强运行态势。

.png)

1.2 2022年9月各地区混凝土市场行情分析

9月传统旺季到来,但多地混凝土企业反馈市场表现平平,部分地区受近期疫情以及环保管控影响,市场供需失衡,原材料价格攀升明显。国内七大地区混凝土C30非泵均价价格涨跌互现,其中华中地区跌幅最大。

分区域情况来看,华东区域山东发运量继续保持上升趋势,主要是当地多个重点项目正在大力推进中,对市场需求起到一定支撑作用,混凝土发运量有所提升,此外福建、上海、浙江等地需求均有所回暖,发运情况有一定改善。但整体来看华东区域受台风影响,雨水反复,叠加原材价格涨跌互现,受市场供需影响,混凝土指数环比下跌,其中南京、苏州、青岛等地混凝土价格分别回落10至20元/方;华南区域极端高温天气减少,加之原材水泥价格推涨并未对混凝土价格造成影响,部分地区疫情好转后工地施工和运输逐步恢复,混凝土价格暂稳运行;西南区域混凝土指数有所回升,主要由于四川、云南、重庆等地原材料水泥价格大幅推涨30至60元/吨不等,企业生产成本上升,故西南区域混凝土指数回升明显;华中区域,武汉、郑州等地混凝土价格均有所回落,市场需求不佳,混凝土价格跌幅明显;华北区域疫情形势逐渐稳定,但原材料价格水泥、砂石等价格均有所推涨,加之北京混凝土市场需求表现尚可,混凝土指数有一定回升;东北区域工程项目资金问题虽仍然困扰市场,但金九接近尾声,混凝土报价有所回升;西北区域受前期疫情影响市场需求不佳,混凝土指数小幅下跌。

.png)

.png)

1.3.1 2022年9月混凝土原材成本分析——水泥

截至2022年9月底,百年建筑网水泥价格指数466.41,同比下降25.49%,月环比上升3.42%。华东9月中上旬,受高温、台风影响,华东需求缓慢回升,江苏、安徽、江西部分地区在成本压力下,小幅尝试推涨,中下旬起,施工不利因素逐步消除,需求回补,华东多地水泥价格陆续上涨10-30元/吨。华南台风、疫情影响逐步减弱,雨水减少,市场需求稳步恢复,加之七、八月各厂家错峰停窑执行情况较好,厂内水泥熟料库存压力不大,9月广东、广西部分地区水泥价格连续上涨2轮,海南上涨30元/吨。西南9月初,川渝高温结束后,需求回补,中旬受疫情影响,需求再次下滑,水泥市场有价无市,下旬以后,生产需求逐步恢复,但速度缓慢,对前期涨价支撑不住,价格有所回落;云贵地区小幅上涨20-30元/吨,主要因为企业成本增加,但市场需求不佳,落实情况不一,以涨止跌为主。华中河南执行错峰生产,停窑前后水泥价格波动运行;湖南需求稳步提升,供应成本承压,行业利润低迷,中旬起,水泥价格连续上涨80-110元/吨,但实际落实情况不一;湖北本地市场需求一般,外发量虽在提升,但同期仍大幅下降,厂家库存压力大,行情持稳过渡。华北重点工程支撑,需求整体表现尚可,加之企业执行错峰生产,9月初,京津冀水泥企业通知上涨50元/吨,但实际市场落实10-15元/吨,月底水泥价格再次推涨,主要因为二十大之前项目赶工期,且企业成本上升,价格再次推涨50元/吨,具体落实情况有待观望。西北雨水影响加之部分地区疫情反复,需求低迷,8月份涨价承压,水泥价格震荡运行,部分前期水泥价格价格上涨后,又出现回落。下旬,需求逐步恢复,成本压力下, 水泥企业再次尝试推涨水泥价格。东北疫情之后,水泥需求恢复缓慢,而企业结束错峰生产供应提升,水泥价格承压运行,行情稳中偏弱。

.png)

1.3.2 2022年9月混凝土原材成本分析——砂石

截至2022年9月底,全国砂石均价为108.67元/吨,年同比下降4.96%,月环比持平。据百年建筑网数据统计,全国重点18个城市砂石市场价格变化情况来看,9月华东价格偏强运行,其他区域价格均有小幅下跌。华东地区:截至2022年9月29日,华东地区砂石均价118.14元/吨,环比上升0.81%。其中天然砂均价146.71元/吨,环比上升1.28%;机制砂均价107.71元/吨,环比上升0.4%;碎石均价100元/吨,环比上升0.57%。9月华东下游需求恢复较为理想,厂家多积极开机生产,砂石价格整体偏强运行。华中地区:截至2022年9月29日,华中地区砂石均价105.44元/吨,环比下降1.96%,其中天然砂均价129.33元/吨,环比下降1.52%;机制砂均价96.67元/吨,环比下降2.36%;碎石均价90.33元/吨,环比下降2.17%。华中地区砂石价格偏弱运行。9月份,受天气影响,华中市场需求恢复有限,房建需求难起,基建端恢复一半。整体砂石价格弱势运行。华南地区:截至2022年9月29日,华南地区砂石均价113.78元/吨,环比下降1.54%,其中天然砂均价145.67元/吨,环比持平;机制砂均价105.67元/吨,环比下降0.63%;碎石均价90元/吨,环比下降0.74%。广东市场9月需求恢复虽不及往年乐观,但是广州、深圳等地陆续有项目集中采购砂石料,但是疫情下,砂石量价难起。西南地区:截至2022年9月29日,西南地区砂石均价96元/吨,环比下降1.2%;其中天然砂均价122元/吨,环比下降0.2%;机制砂均价85.25元/吨,环比下降1.73%;碎石均价80.75元/吨,环比下降2.12%。9月西南受疫情影响,整体需求处于弱势运行,上游供应竞争激烈,砂石价格走弱为主。华北地区:截至2022年9月29日,华北地区砂石均价109.33元/吨,环比下降2.67%;其中天然砂均价129元/吨,环比下降2.27%;机制砂均价98元/吨,环比下降2.97%;碎石均价101元/吨,环比下降2.88%。京津冀受疫情反复影响,需求难有稳定的恢复,但管控得当,砂石厂供应充足,部分地区影响运输方面。需求难起,砂石价格弱势运行。西北地区:截至2022年9月29日,陕西砂石均价114.33元/吨,环比持平;其中天然砂126元/吨,机制砂均价为110元/吨,碎石均价107元/吨,环比均持平。目前砂石行情稳中偏强运行,但砂石价格暂无多大变动。

.png)

1.3.3 2022年9月混凝土原材成本分析——矿渣粉

截至2022年9月底,百年建筑网统计全国22个重点城市S95矿渣粉均价为287.5元/吨,环比上涨%,全国矿渣粉价格涨跌互现。华东地区9月底S95矿渣粉均价环比上涨2.4%,9月起,长三角多地矿渣粉价格小幅上涨10元/吨,月中山东、福建、江西等地矿渣粉价格小幅下跌10-15元/吨。随着市场销量的回升以及下旬水泥价格陆续上涨,月底江苏南京、淮安,山东多地陆续上涨5-20元/吨;华南地区上涨1%,近几个月华南多地矿渣粉价格延续走弱趋势,广东、广西矿渣粉价格持续走低,月底广东部分地市价格开始上调;华中地区上涨3.3%,河南中部矿渣粉价格累计上涨20-30元/吨,近期三省的水泥价格均有不同幅度的上涨,市场销量也呈上升趋势,矿渣粉价格上涨意愿强烈;华北地区上涨5.5%,本月京津冀多数区域矿渣粉价格小幅上涨,累计幅度在10-20元/吨,矿渣粉销量较之前有明显的提升;西南整体平稳运行为主。

.png)

整体来看,9月混凝土生产成本小幅上涨,在不考虑车损、人工以及水电变量的情况下,平均每方C30混凝土生产成本上升2.46元。百年建筑网统计9月全国C30非泵市场均价为412元/方,8月均价为413元/方,月环比降低0.24%;从生产成本端来看,水泥成本明显上涨,砂石价格小幅下降,矿粉价格小幅上涨。主要是本月全国多地开始推涨水泥价格,多个省市错峰停窑推涨水泥价格,随着“金九银十”的到来,水泥厂商错峰停窑推涨价格效果明显,成本增加;然而混凝土的市场需求并没有明显增加,多地价格不增反降,市场竞争激烈,搅拌站价格战严重,“金九”的效果并不明显。

.png)

第二章 混凝土及原材产量情况

2.1 2022年9月混凝土产量分析

2022年9月混凝土企业产量为1523.32万方,同比降低21.69%。据本月调研样本来看,目前总量中,市政项目用量占47.87%,楼盘项目用量占39.53%,其他项目用量占12.6%,市政项目用量占比有所回升,楼盘项目用量占比平稳过渡。分情况来看,华北、华东市场目前多数混凝土用量偏于市政类项目,主要目前专项债资金一定程度上缓解了市政项目前期资金周转问题,加之资金转好后,搅拌站更乐于供应该类项目,因此整体来看,用量更多;华中区域更多用量偏向于房建项目,主要原因可看到,目前多地正在积极促进保教楼等措施的推行,加之房地产也在积极”自救”,因此房建项目得到一定回暖,虽资金仍然有较大担忧,但是混凝土企业无法停止供应,仍需继续供应为主。西南川渝等地疫情形势仍然严峻,局地处于处于静态管理状态发运量难有回升;华南地区项目开工数量有所提升,市场需求较前期有所支撑发运量小幅回升态势。

.png)

2.2 2022年9月水泥产量分析

据百年建筑网调研全国250家样本水泥企业显示,9月总出库量3368万吨,月环比上升5%,走势表现为持续上升,月初疫情反复且局部地区较为严峻,台风过境强降雨,地震灾害、干旱等不利因素阻断了需求回补的延续性,需求下降;后期,随着局部及短期不利因素影响减弱,加之“保交楼”、专项债等政策、资金逐步落地,水泥需求连续三周上升。截至9月30日,百年建筑网调研全国274家水泥熟料样本企业显示,窑线运转率72.01%,较去年同期上升5.96个百分点,较上月末上升20.94个百分点,熟料库容比71.14%,较去年同期上升10.55个百分点,较上月末下降3.77个百分点。9月随着各地结束错峰生产,供应端逐步放松,但全国窑线运转率仍维持6成左右,而需求逐步回升,熟料库容比持续下降,厂家库存压力减少。

.png)

2.3 2022年9月砂石销量分析

据百年建筑网对国内320家大型矿山企业和砂石加工厂砂石销量调研情况来看,9月砂石销量为6489.66万吨,月环比增加14.96%。9月,国内基建、市政项目进度加快,加之疫情、天气情况均有好转,整体市场需求较上个月有所增加。华东地区砂石需求增加,部分城市基建进度加快,碎石需求明显增加。华中地区湖北疫情影响仍然存在,外发砂石市场受水位较低的影响,运输成本较高,河南砂石出货量稳中偏强运行。华南广西外发砂石量较低,广东和海南项目需求缓慢恢复中。西南需求暂未有明显恢复,节后项目需求或有增加。东北地区基建项目需求没有明显增加,出货量暂稳,后期还要看项目需求。

.png)

2.3.1 2022年9月机制砂销量分析

机制砂方面,9月机制砂销量为2112.17万吨,占所调研砂石总量的32.55%。根据百年建筑网调研,9月,国内每轮混凝土发运量较8月逐步增加,机制砂需求出现稳定提升的,主要来看,资金情况好转后,各地区市政项目进度有所加快,多数道路、高铁项目逐步开工,因此砂石用量提升趋势为主。截至9月底,国内房地产针对烂尾楼等情况做出一定措施,整体房建项目在恢复,因此混凝土用量在逐渐递增,因此9月机制砂市场需求有所支撑。

.png)

2.3.2 2022年9月碎石销量分析

碎石方面,9月碎石销量为3667.59万吨,占所调研砂石总量的56.51%。9月碎石销量在总量占比过半,砂石矿山厂碎石销量保持向好。需求方面,9月需求有所回暖,出货量提高,但下游市场竞争激烈,外发砂石量不高。本月资金、疫情仍然抑制砂石需求,但天气降温、部分地区疫情好转,项目加快施工,砂石需求提高,砂石矿山厂和加工厂出货量增加。后期房建需求还要看政策、资金情况,基建项目仍是支撑砂石需求的主力军。

.png)

第三章 中国混凝土行业面临的行业运行情况

3.1 中国混凝土行业产能利用率分析

根据百年建筑调研国内506家混凝土企业出货情况,9月全国混凝土产能利用率保持连续小幅上升趋势,9月底全国混凝土产能利用率16.12%,较去年同期下降3.24个百分点有所缩小。9月市场陆续提升,但提升速度相对缓慢,混凝土产能利用率维持小幅走高趋势。

.png)

3.2 中国混凝土行业市场竞争分析

2022年1-9月样本企业混凝土总产量较去年同期下降26.92%,各区域混凝土产量较2021年同期依然有明显的差距,但整体继续缩小,今年9月后,混凝土发运量连续小幅走高,各区域较去年差值均有缩小,其中华南差值仍最大,为44.29%;华北和华中分别下降33.99%和30.65%;华东和西北下降22.49和20.48%;西南和西北相差5%左右。

进入9月后,高温天气陆续退场,但沿海多地遭遇两轮台风天气影响,工程项目进度受阻,混凝土发运量提升有限,且市场反馈的资金压力问题更为明显,房地产项目恢复缓慢,但市政和基建项目用量增加较为明显,在此情况下,各地市场维持小幅回升趋势,混凝土发运量保持连续小幅上升。

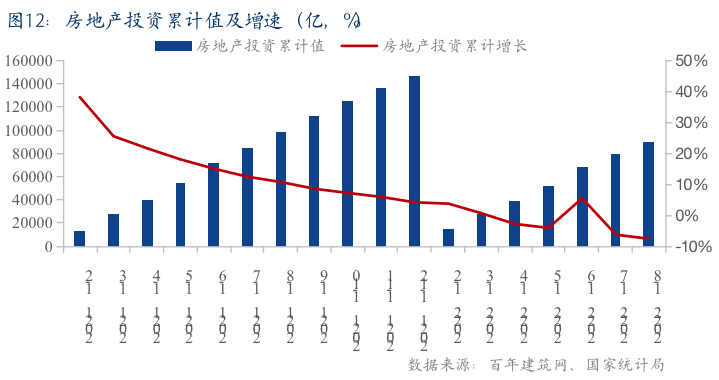

.png)

2022年1-8月,全国房地产开发投资额9.08万亿元,同比下降7.4%,较上月扩大1个百分点。其中,住宅投资68878亿元,下降6.9%。房地产开发企业房屋施工面积868649万平方米,同比下降4.5%。房屋新开工面积85062万平方米,下降37.2%。房屋竣工面积36861万平方米,下降21.1%。商品房销售面积87890万平方米,同比下降23.0%,房地产开发企业到位资金100817亿元,同比下降25.0%。房地产投资增速继续下行,房屋销售面积和房地产开发企业到位资金增速也保持较大的负增长,新房项目进度缓慢、逾期交付等问题未根本解决,市场观望使得新房销售动力不足。多地提出“保交楼”政策,且陆续有城市开始逐步实施,房地产市场有望小幅好转,但对于混凝土发运量的大幅提升支撑短时间内仍显不足。

第四章 混凝土行业展望

4.1 混凝土市场价格展望

综合来看,9月混凝土价格大稳小动,部分区域混凝土价格止跌。展望10月,国内混凝土价格有望止跌回升。9月各类原材价格开始上涨,主要集中在水泥方面,虽然涨幅不大,但是水泥价格上涨已成必然趋势,因此10月份混凝土生产成本上升的可能性较大。2022年“金九银十”恢复不及预期,主要原因依然集中在混凝土行业资金持续紧缺的问题并没有得到缓解,市场需求不断下滑,产能过剩带来的弊端持续扩大,导致市场恶性竞争日益突出,混凝土市场价格不断下跌。传统销售旺季优势不再明显,虽然上半年各地陆续推出刺激房地产销售的优惠政策,但是效果微乎其微。2022年起,国内混凝土企业发运量从保供传统的房地产陆续转向市政基建项目,虽然资金回笼具有一定保障,但并非长久之计。目前行业大环境较差,混凝土产业链上下游聚焦“二十大”,混凝土各类原材价格略显增势,由此预计10月混凝土供需基本面有望迎来转机,价格随着原材成本的提升,或将小幅上涨。

4.2 混凝土需求展望

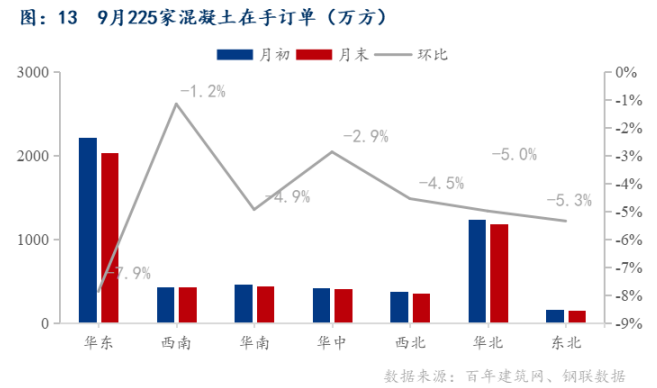

根据百年建筑网调研的国内225家混凝土企业在手订单来看。截至9月最后一周混凝土在手订单总量为5003.5万方,环比月初降低5.7%。其中华东、华北、西北、东北地区降幅较大。当地混凝土企业反馈,目前工作重心下移至发运量方面,新接订单较少;此外相比于8月,9月混凝土需求有所提升,中秋节前后部分地区混凝土企业回款较好,原材采购有所保障,供应心态较强,因此9月份各大地区混凝土企业在手订单有所下滑。展望10月,在手订单必将跌破5000万方,随着四季度赶工潮的来袭,预计10月混凝土需求有望进一步得到释放。

2022年8月份,成都市行政区域内核发施工许可证建设项目130个,比上月减少22个;核发施工许可证面积517.36万平方米,比上月下降6.44%;工程造价185.67亿元,比上月增长10.73%。天津市8月份核发施工许可证建设项目137个;长沙市8月份核发施工许可证建设项目26个,核发施工许可证面积119.3万平方米,长度约2.35千米;南京市8月份核发施工许可证建设项目50个;重庆市8月份核发施工许可证建设项目34个;核发施工许可证面积61.07万平方米;贵阳市8月份核发施工许可证建设项目42个;核发施工许可证面积215.81万平方米。

(以上信息和数据由百年建筑网整理,该报告为旷真律师事务所和百年建筑网联合发布)

第四章 混第四章 混凝土行业展望凝土行业展

第三章 中国混凝土行业面临的行业运行情况

第三章 中国混凝土行业面临的行业运行情况

第三章 中国混凝土行业面临的行业运行情况

第三章 中国混凝土行业面临的行业运行情况

第三章 中国混凝土行业面临的行业运行情况